Com um novo governo, decisões do STF e novas regras fiscais este início de ano está movimentado. Este tema precisa estar no radar das empresas, primeiro por ser uma obrigação legal, segundo envolve diretamento custos e rentabildiade dos negócios.

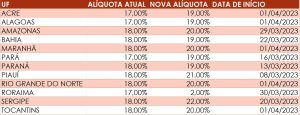

Alteração alíquotas de ICMS a partir de março/2023

Vários Estados, principalmente das regiões norte e nordeste irão aumentar suas aliquotas internas de ICMS. Isto terá impacto direto no custo de produtos.

DIFAL – pagamento do diferencial de alíquotas entre Estados

O Difal ICMS é calculado considerando a diferença entre a alíquota interna do Estado de destino do produto/mercadoria e a alíquota interestadual do Estado que envia, sendo que a alíquota interestadual varia conforme a origem do produto (nacional 12% e importado 4%). Supondo, por exemplo, que um produto/mercadoria de R$ 1.000,00 saia de São Paulo com destino ao Paraná e que as alíquotas de ICMS sejam de R$ 12% e 18% respectivamente, o Estado destinatário receberá R$ 60,00.

Para tanto, o emitente deverá recolher a guia GNRE referente ao valor do DIFAL em favor do Estado destino.

A partir de 06/04/2023 a SEFAZ passará a validar a regra nas emissões de NFe para consumidor final.

Quem deve pagar o DIFAL (ICMS)

Empresas do lucro real ou presumido, contribuintes de ICMS, ao realizar a venda de produtos/mercadorias para outros Estados, destinado a pessoa física ou não contribuintes, são responsáveis pelo recolhimento do DIFAL. A venda deve ser acompanhada da guia GNRE, ou o vendedor deve ter inscrição como substituto tributário no Estado destino, para recolhimento posterior.

Empresas do lucro real ou presumido, contribuintes de ICMS, ao realizar a venda de produtos/mercadorias para outros Estados, destinado a cliente contribuinte, ou seja, com inscrição estadual, a responsabilidade pelo recolhimento será do cliente.

Empresas do Simples Nacional estão desobrigadas ao recolhimento devido a uma liminar acatada pelo STF.

A discussão do tema está no STF para decidir se a cobrança é válida a partir de 2022 ou a partir de 2023. Os Estados estão empenhados que a decisão seja retroativa a 2022 e as entidades empresariais que seja a partir de 2023.

Insegurança no que pode vir

Se a decisão for favorável aos Estados as empresas terão que pagar o DIFAL, não recolhido, retroativo a 2022, gerando um enorme problema de caixa e insegurança jurídica. Portanto, é preciso acompanhar a decisão e ficar atento ao recolhimento do DIFAL em 2023 que, praticamente estará certo. Converse com o seu contador e advogado tributarista para não ter surpresas.

Conheça mais sobre o DIFAL acessando o portal nacional: Clique aqui

PIS/COFINS – créditos e outras considerações

Débitos PIS/COFINS – As empresas do lucro real e presumido ao realizarem vendas são obrigadas a calcular PIS/COFINS de acordo com as alíquotas de cada regime. Em 2022, por decisão do STF, o valor do ICMS ficou de fora da base de cálculo de PIS e COFINS para as operações de vendas.

Exemplo: Preço do produto R$ 100,00

Valor do ICMS: R$ 12,00

Base de cálculo PIS/COFINS = R$ 100,00 – 12,00 = R$ 88,00

Crédito de PIS/COFINS – por medida provisória, publicada 12/01/2023, o governo decretou a exclusão do ICMS na base de cálculo do PIS/COFINS sobre a aquisição de mercadorias. As empresas do lucro real que se beneficiam do crédito, terão que excluir de seus cálculos o valor do ICMS. A obrigação inicia a partir de maio/2023. O decreto ainda precisa da aprovação da Câmara.

Desoneração de ICMS no Estado de São Paulo

No início deste ano o novo governo de SP está com ações visando a redução da carga tributária de varios setores, seja através da inserção de novos benefícios, renovação ou a revogação de medidas que aumentaram os impostos em governos anteriores.

Dentre os segmentos contemplados estão os setores de informática e datacenters.

- Informática – Regime Especial de tributação do ICMS para contribuintes da indústria de Informática.

- Data Center – Suspensão, o diferimento e a isenção do ICMS nas aquisições de equipamentos

É importante as empresas do Estado de SP ficarem atentas e conversar com o seu contador sobre estas mudanças.

Código Benefício fiscal para o Estado de Góias

Empresas do estado de Goiás que forem emitir Nota Fiscal Eletrônica (NF-e) ou Nota Fiscal de Consumidor Eletrônica (NFC-e) com qualquer benefício fiscal de ICMS deverão preencher o campo “cBenef” com o respectivo código, previsto na “Tabela de Códigos de Benefícios Fiscais”.

A obrigatoriedade é a partir de 01/07/2023.

Para mais detalhes clique aqui.

Código GTIN – validação na emissão de notas fiscais eletrônicas

O processo de validação dos dados de produtos no CCG – Cadastro Centralizado de GTINs da SEFAZ e cruzamento de dados das Notas já está acontecendo para os donos das marcas de todos os setores que possuam produtos circulando no mercado com GTIN (Numeração Global de Item Comercial) e, a partir de 12 de setembro de 2022, as regras de validação dessas informações nas notas fiscais serão ativadas nos ambientes autorizadores de notas fiscais dos estados.

Esta validação irá obedecer um cronograma conforme o setor.

O que é o GTIN?

GTIN significa Global Trade Item Number, traduzido para Número Global do Item Comercial, antigo código EAN.

Criado e administrado pela GS1, o código aparece abaixo do código de barras, que é a parte numérica.

Ele é amplamente utilizado no varejo físico para identificação de produtos e no digital para estabelecer a singularidade do produto.

Sua forma mais comum é de 13 dígitos, mas pode ser formado também por 8, 12 ou 14 dígitos.

A dica da Softilux é: atualize o seu cadastro produto com a informação do GTIN/EAN, para quando a regra de validação na NFe chegar até os produtos que sua empresa movimenta, esteja tudo pronto e sua empresa não corre o risco de ter NF´s rejeitadas.

Até o momento a obrigatoriadade é para setores como: cigarros, bebidas, brinquedos, cosméticos contudo, a intenção da SEFAZ é ter todos os produtos com código GTIN sendo validados, o cronograma para os demais setores ainda não foi divulgado.

Aproveite o momento de revisão e fique atento as outros campos como unidade de medida, código CST de origem da mercadoria e NCM.

Se vocês quiser saber mais sobre GTIN acesse o link, clique aqui.

Fique a vontade de nos contatar e tire suas dúvidas. Mande uma e-mail para softilux@softilux.com.br.